Как рассчитать акцизный налог при импорте подакцизных товаров

В рекомендации найдете формулы расчета акцизного налога при импорте товара по специфической и адвалорной ставкам. Узнаете, как рассчитать акцизный налог при импорте товара по комбинированной ставке и какими проводками отразить в бухучете расчеты по акцизному налогу и акцизным маркам.

Плательщики и объект налогообложения акцизным налогом по импортируемым товарам

Плательщики и объект обложения акцизным налогом при импорте товаров определены в статьях 283 и 284 НК. Плательщиками акцизного налога являются:

Объект обложения акцизным налогом — импортируемые на таможенную территорию Республики Узбекистан подакцизные товары. Импорт (выпуск для свободного обращения) предусматривает, что товары, ввезенные на таможенную территорию, остаются на ней постоянно без обязательства их вывоза с этой территории (ст. 55 Таможенного кодекса).

Акцизным налогом не облагаются следующие операции:

От уплаты акцизного налога также могут быть освобождены определенные виды товаров и/или хозяйствующие субъекты, для которых льготы установлены нормативно — правовыми документами.

Виды ставок

С 2021 года производимые и импортируемые товары облагаемые акцизом и ставки акцизного налога установлены в Налоговом кодексе, в статьях 289-1, 289-2 и 289-3 НК.

При импорте подакцизных товаров, акцизный налог включен в состав таможенных платежей и его контроль осуществляют таможенные органы (глава 42 Таможенного кодекса).

Акцизным налогом при импорте облагаются:

Расчет акцизного налога при импорте товара по специфической ставке

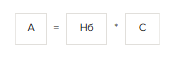

Налоговой базой по товарам, в отношении которых установлены ставки акцизного налога в фиксированной сумме является объем подакцизных товаров в натуральном выражении. Специфическая ставка акцизного налога начисляется в установленном размере за единицу товара. Сумму налога по специфической ставке рассчитайте по формуле:

Плательщики и объект налогообложения акцизным налогом по импортируемым товарам

Плательщики и объект обложения акцизным налогом при импорте товаров определены в статьях 283 и 284 НК. Плательщиками акцизного налога являются:

- юридические лица, перемещающие подакцизные товары через таможенную границу Республики Узбекистан;

- иностранные юридические лица, осуществляющие деятельность в Узбекистане через постоянное учреждение, ввозящие подакцизные товары.

Объект обложения акцизным налогом — импортируемые на таможенную территорию Республики Узбекистан подакцизные товары. Импорт (выпуск для свободного обращения) предусматривает, что товары, ввезенные на таможенную территорию, остаются на ней постоянно без обязательства их вывоза с этой территории (ст. 55 Таможенного кодекса).

Акцизным налогом не облагаются следующие операции:

- импорт подакцизных товаров на таможенную территорию Узбекистана физическими лицами в пределах норм беспошлинного ввоза товаров;

- импорт технических средств системы оперативно-розыскных мероприятий, приобретаемых операторами телекоммуникаций и специальным органом по сертификации технических средств систем оперативно-розыскных мероприятий, при наличии письменного подтверждения уполномоченного государственного органа;

- импорт на таможенную территорию Узбекистана подакцизных товаров, ввозимых:

- в качестве гуманитарной помощи в порядке, определяемом Кабинетом министров;

- в целях благотворительной помощи, включая оказание технического содействия по линии государств, правительства, международных организаций;

- за счет займов международных финансовых институтов и международных займов правительственных организаций, если законом предусмотрено их освобождение при ввозе;

- импорт товаров стоимостью 100 долл. США в эквиваленте, поступающих в адрес юрлиц в международных почтовых и курьерских отправлениях (п. 6 постановления Президента Республики Узбекистан от 19.07.2018 № ПП-3873).

От уплаты акцизного налога также могут быть освобождены определенные виды товаров и/или хозяйствующие субъекты, для которых льготы установлены нормативно — правовыми документами.

Виды ставок

С 2021 года производимые и импортируемые товары облагаемые акцизом и ставки акцизного налога установлены в Налоговом кодексе, в статьях 289-1, 289-2 и 289-3 НК.

При импорте подакцизных товаров, акцизный налог включен в состав таможенных платежей и его контроль осуществляют таможенные органы (глава 42 Таможенного кодекса).

Акцизным налогом при импорте облагаются:

- табачная продукция;

- алкогольная продукция;

- нефтепродукты (по перечню);

- реализуемые конечному потребителю бензин, дизельное топливо, сжиженный и сжатый газ. При использовании этих товаров для собственных нужд плательщиками налога являются лица, ввозившие их для собственных нужд;

- полиэтиленовые гранулы с 1 января 2022 года;

- сахар белый без вкусо-ароматических или красящих добавок. При этом, ввоз сахара-сырца акцизным налогом не облагается;

- напитки газированные, содержащие сахар или другие подслащивающие или вкусоароматические вещества и упакованные в потребительскую упаковку (за исключением энергетических и тонизирующих напитков), энергетические и тонизирующие напитки – с 1 апреля 2024 года.

Расчет акцизного налога при импорте товара по специфической ставке

Налоговой базой по товарам, в отношении которых установлены ставки акцизного налога в фиксированной сумме является объем подакцизных товаров в натуральном выражении. Специфическая ставка акцизного налога начисляется в установленном размере за единицу товара. Сумму налога по специфической ставке рассчитайте по формуле:

где:

А — сумма акцизного налога;

Нб — налогооблагаемая база (количество импортированных товаров);

С —специфическая (фиксированная) ставка.

А — сумма акцизного налога;

Нб — налогооблагаемая база (количество импортированных товаров);

С —специфическая (фиксированная) ставка.

Пример

Расчета акцизного налога по специфической (фиксированной) ставке

Ставка акцизного налога для ввозимого натурального вина естественного брожения установлена в размере 28 500 сум за один литр (п. 3 ст. 289-2 НК). В Узбекистан ввозят натуральное вино естественного брожения объемом 100 литров. Акцизный налог при этом составит:

2 850 000 сум = 100 л × 28 500.

Расчет акцизного налога при импорте товара по адвалорной ставке

Адвалорные ставки акцизного налога — ставки, которые устанавливают в процентах к таможенной стоимости подакцизного товара. Налоговая база по таким товарам определяется на основании таможенной стоимости в соответствии с таможенным законодательством (ч. 7 ст. 285 НК). Таможенную стоимость товара определяют методами, указанными в статье 302 Таможенного кодекса.

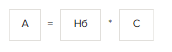

Рассчитать акцизный налог при адвалорной ставке можно по формуле:

Адвалорные ставки акцизного налога — ставки, которые устанавливают в процентах к таможенной стоимости подакцизного товара. Налоговая база по таким товарам определяется на основании таможенной стоимости в соответствии с таможенным законодательством (ч. 7 ст. 285 НК). Таможенную стоимость товара определяют методами, указанными в статье 302 Таможенного кодекса.

Рассчитать акцизный налог при адвалорной ставке можно по формуле:

где:

А — сумма акцизного налога;

НБ — налоговая база (таможенная стоимость подакцизных товаров);

С — ставка акцизного налога (в процентах).

А — сумма акцизного налога;

НБ — налоговая база (таможенная стоимость подакцизных товаров);

С — ставка акцизного налога (в процентах).

Пример

Расчета акцизного налога по адвалорной ставке

Ставка акцизного налога для ввозимого спирта этилового ректификованного из пищевого сырья установлена в размере 70 процентов от таможенной стоимости (п. 1 ст. 289-2 НК). Если импортер ввозит спирт этиловый на сумму 10 000 000 сумов, акцизный налог составит:

7 000 000 сумов = 10 000 000 × 70%.

Расчет акцизного налога при импорте товара по комбинированной ставке

Для исчисления акцизного налога по комбинированной ставке одновременно используются адвалорные и специфические (фиксированные) ставки.

При этом налоговая база по акцизному налогу может определяться:

В первом случае сумма налога рассчитывается в следующем порядке:

Во втором случае сумма налога рассчитывается в ...

Для исчисления акцизного налога по комбинированной ставке одновременно используются адвалорные и специфические (фиксированные) ставки.

При этом налоговая база по акцизному налогу может определяться:

- с применением комбинированной ставки в процентах от таможенной стоимости, но не менее ставки установленного размера за единицу облагаемого товара. В этом случае сумма акцизного налога равна наибольшей из сумм, исчисленных по адвалорной и специфической ставкам;

- с применением комбинированной ставки в процентах от таможенной стоимости плюс ставка установленного размера за единицу облагаемого товара. В этом случае сумма акцизного налога равна сумме, исчисленной по адвалорной и специфической ставкам таможенных платежей.

В первом случае сумма налога рассчитывается в следующем порядке:

- определяется сумма налога по адвалорной ставке;

- определяется сумма налога по специфической (фиксированной) ставке;

- налог уплачивается по набольшей из сумм.

Во втором случае сумма налога рассчитывается в ...

Источник публикации Актион МЦФЭР

Источник изображения Freepik